Какие налоги в канаде? налоговая система канады

Содержание:

- Ставки корпоративного налога на провинциальном и территориальном уровне

- Особенности канадского налогообложения. Порядок уплаты налогов на примере провинции Квебек.

- Общество потребления: налог с продаж, НДС в Канаде

- Налогообложение корпораций в Канаде — общие положения

- Государственные и провинциальные подоходные налоги

- Сдача в аренду

- Какой бизнес открыть в Канаде: доступные ниши

- Налоговые отношения с другими странами

- Подоходный налог с физических лиц и его тонкости

- Общая характеристика налоговой системы Канада

- Средняя зарплата в Канаде по профессиям

- Налогообложение малого бизнеса

Ставки корпоративного налога на провинциальном и территориальном уровне

Налоговые ставки, указанные в CRA

Согласно текущему веб-сайту CRA, в Ньюфаундленде и Лабрадоре ставки корпоративного налога варьируются от 3 процентов по самой низкой ставке до 15 процентов по самой высокой ставке; в Новой Шотландии с 3% до 16%, в Нью-Брансуике с 2,5% до 14%, на острове Принца Эдуарда с 3% до 16%, в Онтарио с 3,2% до 11,5%, в Манитобане 12%, в Саскачеване с 2% до 12%, в Британской Колумбии с 2% до 12%, в Нунавуте с 3% до 12%, в Северо-Западных территориях с 4% до 11,5% и в Юконе с 2% до 12%.

Согласно отчету от 1 июня 2020 года, существует два или три уровня корпоративных налогов в провинциях и территориях — первый включает малые предприятия с доходом, как правило, до 500 000 долларов США, которые имеют право на «вычет для малого бизнеса» (SBD ); второй включает предприятия, занимающиеся производством и переработкой (M&P) с доходом более 500 000 долларов США, которые не имеют права на получение федерального SBD (%); и третий включает предприятия с общим доходом, не связанные с M&P доходом, которые не имеют права на SBD (%). В Квебеке три уровня — ставка за первый уровень c. От 4% до 5%, для второго уровня — 11,50%, а для третьего уровня — 11,50%.

британская Колумбия

В Британской Колумбии более низкая ставка корпоративного подоходного налога составляет 2%. С 1 января 2018 года более высокая ставка составляет 12%. Раньше это было 11%.

Манитоба

В Манитобе нижняя ставка подоходного налога с корпораций провинции Манитобы составляет 0%, а более высокая ставка — 12%.

Нью-Брансуик

В Нью-Брансуике более низкая ставка корпоративного подоходного налога составляет 2,5%. До 1 апреля 2018 года это 3%. Более высокая ставка — 14%. «Ограничение деловой активности в Нью-Брансуике не подлежит уменьшению федерального предела деловой активности пассивного дохода, которое применяется к налоговым годам, начинающимся после 2018 года».

Ньюфаундленд и Лабрадор

Более низкая ставка подоходного налога на Ньюфаундленде и Лабрадоре составляет 3%, а более высокая ставка — 15%. «Эти ставки также применяются к доходам, полученным в оффшорной зоне Ньюфаундленда и Лабрадора».

Новая Шотландия

С 1 апреля 2020 года более низкие ставки для Новой Шотландии снизились с 3% до 2,5%, а более высокие — с 16% до 14%. Эти «ставки также применяются к доходу, полученному в оффшорной зоне Новой Шотландии».

Нунавут

«Более низкая ставка налога на прибыль Нунавута составляет 3% с 1 июля 2019 года. Ранее она составляла 4% … Более высокая ставка налога на прибыль Нунавута составляет 12%».

Онтарио

Базовая ставка подоходного налога Онтарио составляет 11,5%, а более низкая ставка — 3,2% с 1 января 2020 года. Она была снижена с 3,5% в 2018 году и с 4,5% в 2017 году.

Остров Принца Эдуарда

Более низкая ставка подоходного налога на острове Принца Эдуарда составляет 3% с 1 января 2020 года, снижение с 3,5% в 2018 году и с 4,5% до 2018 года. Более высокая ставка подоходного налога составляет 16%.

Саскачеван

Более низкая ставка налога на прибыль в Саскачеване составляет 2%, а более высокая ставка — 12% с 1 января 2018 года. Ранее она составляла 11,5%. Саскачеван — единственная провинция, которая подняла уровень SBD с 500 000 до 600 000 долларов.

Альберта

29 июня 2020 года премьер-министр Джейсон Кенни объявил, что ставка корпоративного налога будет снижена до 8% с 10% 1 июля 2020 года.

Исторически сложилось так, что во время Второй мировой войны провинции временно уступили некоторые из своих провинциальных налоговых правил федеральному правительству в «обмен на выплаты« налоговой ренты »».

В начале 1960-х годов Альберта и большинство провинций «заключили двустороннее соглашение о сборе налогов (TCA) с федеральным правительством в отношении подоходного налога с физических лиц».

В ответ на непопулярную политику тогдашнего премьер-министра Канады Пьера Эллиота Трюдо — в частности, Национальную энергетическую программу — в 1981 году Альберта вышла из централизованного налогового управления корпораций — TCA. Это представляло собой «отказ от федерального контроля над формированием налоговой политики».

В 2010-х годах Торговая палата Альберты «выступала за возврат к гармонизированной корпоративной базе, ссылаясь, в частности, на исследование Онтарио 2006 года, согласно которому предприятия Онтарио будут ежегодно экономить 90 миллионов долларов на налогах и дополнительно 100 миллионов долларов ежегодно на расходах на соблюдение нормативных требований».

Квебек

В Квебеке существует три уровня корпоративных налоговых ставок — ставка первого уровня — c. От 3% до 5%, для второго уровня — 11,50%, а для третьего уровня — 11,50%.

Особенности канадского налогообложения. Порядок уплаты налогов на примере провинции Квебек.

Здравствуйте, уважаемые друзья! Сегодня на повестке дня вопрос о том, как выглядит сама процедура налогообложения и уплаты налогов в Канаде. Не могу сказать, что у меня какой-то очень богатый опыт. Я, как правило, прибегаю лишь к услугам бухгалтера, который мне рассчитывает налоги. Но могу поделиться своим вариантом – как у меня это происходит.

С учётом моей биографии у меня есть два варианта. Один – под названием «я студент». При таком раскладе ты просто приходишь к бухгалтеру, который говорит: «О, ты бедный наш несчастный студент! Ты у нас мало получаешь и мы поставим тебе практически нулевую налоговую декларацию. Ты получаешь только стипендию и априори твой доход ниже налогооблагаемого дохода».

Без правильно составленного резюме 95% кандидатов не могут найти работу в Канаде. В нашей новой PDF-книге разбираем популярные ошибки.

Более того, в Квебеке (не знаю, как в других провинциях, говорю сейчас о Квебеке), если твой доход ниже 15 тысяч долларов в год, то тогда ты ещё получаешь налоговой возврат в объёме 80 долларов. Если точнее, то 70 с копейками. Для тех людей, которые не имеют источника дохода и внимательно блюдут каждую копеечку, даже эти 80 долларов в месяц не являются такой уж ненужной суммой. Плюс от федерального правительства в такой ситуации раз в квартал приходит вам на счёт возврат примерно 150 долларов.

Повторюсь, студент раз в год обращается к бухгалтеру, это обходится в 25 долларов. Или можно самостоятельно купить специальную программу и самому там всё заполнить. Программа стоит 15-20 долларов. Всё! После этого ты запаковываешь листок с данными в конвертик и отправляешь в налоговую Канады (Revenue Canada). Если ты живёшь в Квебеке, то помимо отправки конвертика в «Ревенью Кэнеда» (Revenue Canada), ты ещё обязан отправить такой же конвертик, но с другими бланками в «Ревенью Квебэк» (Revenue Quebec). У тебя два налогоберущих органа, и раз в год ты обязан перед ними отчитаться о своих заработках.

Спустя пару неделю тебе приходят конверты о том, что они получили твои письма, благодарят, что был хорошим мальчиком и вовремя отправил свои отчёты. Важный момент: нужно не опоздать. Обычно до 30 апреля, а в этом году продлили до 10 мая подачу декларации. Если подаёшь позже, то налагается штраф, а-я-яй по попке. Ну кому это надо? После этого тебе приходит ещё одно письмо, где говорят, что за такой-то год тебе следует заплатить такое-то количество налогов.

Либо тебе приходит конверт, исходя из твоего положения и дохода, семейной ситуации и прочего, с чеком на возврат. Там может быть полторы, две, три тысячи долларов. Ты идёшь с ним в банк, обналичиваешь его и тебе либо кэшем, либо на карточку эти самые деньги от налогового органа приходят. Это одна история, если вы студент.

Теперь про работников. То, что было у меня. Мне даются слипы (slip), где написано, сколько я заработал и указывается, какую сумму налога я должен заплатить. Там написано, сколько с меня удерживают, и я получаю деньги за вычетом этой суммы. Я слышал ещё о варианте, когда работник доплачивает своему работодателю за то, что тот платит за них налоги. Работодатель озвучивает сумму, отданную за работника, и тот ему её компенсирует. Но это нюансы.

По сути получается, что второй вариант – это такой же, как у меня был в России. Я получал тот же самый слип, где было указано, что моя зарплата составила такую-то сумму, из неё в качестве налогов было удержано столько-то. Всё. Единственное, что я не был обязан в конце года отправить декларацию. В Канаде же в любом случае – платил я налоги своему работодателю или он за меня платил — всё равно я обязан составить налоговую декларацию. В ней я обязан указать, сколько я отдал на налоги и сколько я заработал.

После этого налоговая всё это проверяет, делает свои расчёты и присылает письмо, что «мы вам должны вернуть такую-то сумму», либо «вы нам должны доплатить столько-то». Вот так это и работает с точки зрения потребителя. Могут быть какие-то нюансы, но по большому счёту всё одно и то же.

Засим это заканчиваю. Желаю вам всего самого хорошего и до свидания. Пока-пока!

План снятия ограничений в Онтарио

Хотите иммигрировать в Канаду, но не знаете с чего начать?

Пройдите бесплатную оценку шансов с помощью искусственного интеллекта, который проанализирует все доступные способы и скажет стоит ли вам тратить время.

Читайте последние новости на Иммигрант.Сегодня:

• Летние фестивали в Торонто снова отменены

• Будут ли в Канаде отдельные правила для полностью вакцинированных жителей?

• Канада может продлить запрет на авиасообщение с Индией и Пакистаном

• Альберта частично ослабляет ограничения для вакцинированных

• План снятия ограничений в Онтарио

• США не считает вакцинацию поводом впускать канадцев в страну

• Граница Канады и США закрыта еще на месяц

Общество потребления: налог с продаж, НДС в Канаде

Этот вид выплат считается более удобным в сравнении с подоходными.

У него есть две особенности:

- затрагивает только потребление, минуя производственный процесс;

- базируется на широкой основе.

Раньше ставка была единой и исчислялась в районе 13,5%. Внутреннее производство при этом облагалось больше, чем зарубежное. Более 50% от поступлений шло из каналов платы за пользование ресурсами, потребляемыми в ходе процесса производства. Из-за этого минимальная стоимость инвестирования увеличивалась не менее чем на 4%. Поскольку в стране действует экономика открытого типа, а ее размеры совсем небольшие, подобная политика стала причиной стагнации.

Но если проблемы есть на верхнем уровне, их можно нивелировать местным. Решением стало применение европейской модели и введение НДС.

Налог на добавленную стоимость – это сбор на товары и услуги. Модель, принятая в Канаде, имеет преимущество перед европейским образцом. Выгодное отличие – это единая ставка в 7%. Кроме того, взносы нужно платить далеко не со всех видов товаров и услуг.

Так, из схемы исключаются:

- продукты питания, занимающие основное место в потребительской корзине;

- лекарственные средства;

- медицинское оборудование;

- образовательные услуги;

- здравоохранение.

НДС приносит государству существенную финансовую прибыль. Расширенная база и низкий процент позволяют минимизировать искажение рынка и сделать эффективнее организацию экономики.

Но и здесь не все так просто. На местном уровне есть еще сбор с розничных продаж. Двум видам обязательных платежей приходится существовать параллельно, создавая массу неудобств при подсчете и ведении бухучета. В то же время такая система позволяет унифицировать региональные налоги, привести их в соответствие с федеральными сборами.

В отношении некоторых видов продукции и услуг действуют другие ставки. Например, на алкогольные напитки тариф доходит до 12%.

Налогообложение корпораций в Канаде — общие положения

- Корпоративный подоходный налог взимается в Канаде как федеральным, так и провинциальным правительствами. Все провинции (кроме Квебека и Альберты) заключили соглашения с федеральным правительством, согласно которым налогообложение корпораций в Канаде рассчитывается в соответствии с федеральным законодательством (с некоторыми исключениями), а федеральное правительство несет ответственность за администрирование и сбор подоходного налога от имени провинций.

- При расчете дохода для целей налогообложения корпораций в Канаде необходимо использовать канадский доллар. Однако некоторые канадские корпорации-резиденты имеют право подать заявку на использование валюты для ведения бухучета при определении налогооблагаемого дохода.

- Налогообложение корпораций в Канаде со статусом резидентом подразумевает налогом на прибыль, полученную по всему миру. Как правило, компания считается резидентом Канады, если она зарегистрирована в юрисдикции или ее штаб-квартира и руководство находятся в Канаде. Льгота может быть предоставлена в соответствии с одним из налоговых соглашений СОИДН, компания при этом считается двойным резидентом.

- Компании-нерезиденты облагаются налогом на доход, полученный от ведения бизнеса в юрисдикции. «Ведение бизнеса» трактуется канадскими судами как имеющее низкий порог с точки зрения деятельности нерезидента в Канаде. Однако канадские конвенции об избежании двойного налогообложения обычно ограничивают возможность налогообложения лишь дохода, полученного от постоянного канадского представительства.

- Экстра-провинциальные корпорации (EPC) не платят налог на прибыль, если не ведут деятельность внутри страны.

- Налоговый год — год, за который составляется ее бухгалтерская отчетность, т.е. финансовый год. Следовательно, корпорация может выбрать свой собственный налоговый год в соответствии с местным законодательством при условии, что будет постоянный налоговый год. Подать декларацию о доходах необходимо в течение 6 месяцев после окончания налогового года.

Компании-нерезиденты могут облагаться канадским налогом на прибыль, полученной от реализации «налогооблагаемой канадской собственности»: недвижимости, ресурсной собственности и акций частных фирм в Канаде.

Оффшорная компания

Бесплатная консультация

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

информация от специалиста о налогах

и возможных налоговых льготах юрисдикции,

подходящей структуре компании.

Государственные и провинциальные подоходные налоги

Сравнение подоходных налогов штата и провинции – более проблематичное занятие. Налогообложение штата полностью выходит за рамки федеральной налоговой системы, и в каждом штате действуют собственные налоговые законы в отношении вычетов и кредитов. В некоторых штатах, таких как Флорида и Аляска, нет государственного подоходного налога вообще, тогда как все канадские провинции и территории взимают подоходный налог.

Но в Канаде провинциальные подоходные налоги (кроме Квебека) согласованы с федеральной налоговой системой и основаны на процентной доле от федерального налога. Это означает, что в провинциях действуют те же допустимые вычеты и правила дохода, что и в федеральной системе. В каждой провинции также есть дополнительные кредиты и льготы.

Сдача в аренду

Арендные ставки и цены на недвижимость в Канаде продолжают расти, несмотря на влияние пандемии, так как спрос на местное жильё не ослабевает.

Ставки. Ближе к центру Торонто стоимость краткосрочной аренды стартует со $120 в сутки, в Монреале – с $70.

Интересно то, что при долгосрочной аренде собственник не может повышать плату больше чем на годовой процент инфляции. К примеру, в 2019 году он составлял 2,5% – это максимальное повышение, которое может применить владелец жилья. Также в стоимость аренды владельцы зачастую включают воду и отопление.

Застройка Ванкувера

Налоги. Если вы сдаёте жильё в аренду, о своих доходах нужно обязательно сообщать в налоговый департамент и раз в год платить налог на чистую прибыль.

Если вы нерезидент Канады, ставка единая – 25%. Приятный момент: налогооблагаемая база – это чистый доход от сдачи, за вычетом расходов на обслуживание жилья и процентов по кредиту (эти моменты нужно будет указывать в декларации, потому сохраняйте все чеки).

Если вы резидент или гражданин Канады, применяется прогрессивная шкала, которая на федеральном уровне составляет 15–33% в зависимости от суммы дохода.

Чтобы посчитать подоходный налог, который вам придётся заплатить, нужно суммировать актуальные для вашего уровня дохода ставки провинциального и федерального налога.

Интересно то, что налоговый вычет BPA (basic personal amount), который на сегодняшний день составляет $10,93 тыс., можно применить в любом случае, независимо от того, сколько вы зарабатываете. К примеру, если ваш годовой доход составит $30 тыс., из него можно вычесть $10,93 тыс. и не платить с этой суммы налог. А на остаток применить актуальную для вашей провинции ставку.

Как и когда платить. У физических лиц декларации принимают с февраля до конца апреля по почте или через личный кабинет налогового управления. Для предпринимателей и их семей крайний срок подачи – 15 июня года, следующего за отчётным. Для расчёта можно положиться на свои силы, но зачастую гораздо проще нанять бухгалтера или купить специальную программу. Оплатить нужно также в указанный период по реквизитам управления или через интернет-банкинг.

После получения декларации и оплаты из департамента вам сообщают о получении и, если нужно, к этому уведомлению прикрепляют перерасчёт, штраф или налоговый возврат.

Льготы. Касаются резидентов страны. Подоходным налогом не облагают:

- пенсионные выплаты ветеранам;

- страховые выплаты по возмещению ущерба;

- доходы с продажи основного места жительства;

- детские выплаты;

- стипендии и гранты;

- доход, не превышающий $10 930 в год.

Льготы предусмотрены для пенсионеров, малообеспеченных семей, граждан и резидентов, на попечении которых престарелые родители; люди, которые пользовались платной медициной или приобретали лекарства за свой счёт; инвалиды, родители, оплачивающие за свой счёт учёбу ребёнка; безработные.

Налоговые вычеты действуют

- для семей с детьми, поскольку на них ложится больше затрат, чем на одиноких людей;

- для семей, где суммарные затраты на медицину составили более 3% от дохода того из родственников, который зарабатывает меньше всех.

Управляющие компании в Канаде берут на себя стандартный список обязанностей: от присмотра за недвижимостью в отсутствие владельца до поиска арендаторов, контроля оплаты ренты и коммунальных услуг. Средняя ставка – 8–10% от арендного дохода.

Небоскрёбы Торонто

Какой бизнес открыть в Канаде: доступные ниши

По данным, опубликованным на сайте правительства Канады, тремя ключевыми видами индустрии в стране являются сфера услуг, разработка природных ресурсов и производство (в целом). В область сферы услуг входят транспортные услуги, медицинское обслуживание, образование, туризм, банковские услуги, строительство, коммуникации. Больше 75% работающих граждан Канады задействованы в этой области.

Производственная сфера включает в себя производство продуктов для рынка страны и на экспорт. Канада является крупным производителем бумажного сырья, высокотехнологичного оборудования, аэрокосмического оборудования, станков, автомобилей, продуктов и одежды.

Разработка природных ресурсов включает в себя сельское хозяйство, горнодобывающую промышленность, лесозаготовки, энергетический комплекс и рыболовство.¹⁶

По данным агентства IbisWorld, наиболее быстрорастущие отрасли экономики Канады в 2021 году следующие (рейтинг основан на показателе роста прибыльности в 2020-2021 годах):

Изучите возможности получить гранты и субсидии для бизнеса

Правительство Канады предоставляет различные варианты финансовой поддержки как для работающего бизнеса, так и для стартапов. Условия программ отличаются в зависимости от вашей индустрии, а также в зависимости от провинции, в которой вы зарегистрированы и ведете деятельность. Вы можете проверить здесь и здесь, какие именно программы доступны для вашего вида бизнеса.

Налоговые отношения с другими странами

Свободные экономические зоны в Канады базируются на двухсторонних договорах. Так как страна входит в зону торговли NAFTA (34 американских государства, в том числе США, Мексика), то при торговле в ней действует снятие или снижение тарифов (процентов) для развития промышленности.

С Россией страна имеет соглашение о сотрудничестве в области конверсии оборонной промышленности.

Двойное налогообложение возникает, когда приходится платить и в Канаде, и в той стране, откуда был получен доход или куда переведен. Чтобы избежать этого, северное государство подписало соглашение с 118 юрисдикциями, в том числе: Австрией, Болгарией, Израилем, Россией, США, Финляндией, Францией, Чехией, Монголией, Молдавией, ОАЭ, Китая, Индией и другими.

Подоходный налог с физических лиц и его тонкости

Все физические лица в Канаде платят налог на свой доход. Этот взнос зависит от суммы заработной платы, полученной человеком за год. Облагаются этим налогом и иные доходы канадцев. Подоходный взнос начинают платить в следующем случае:

- Когда человек вступает в совершеннолетний возраст, имеет гражданство, или проживает в Канаде не менее 183 дней в году;

- Когда получает доход не ниже установленной минимальной планки в 11 тысяч канадских долларов. Эта сумма может варьироваться в зависимости от провинции, а также годового перерасчета.

Иностранцы платят подоходный налог только с тех денег, которые они заработали в Канаде.

Если гражданин канадского государства заработал деньги за рубежом, то он, все равно, обязан уплатить налог на родине.

Налог на доходы в Канаде называют федеральным. Его процент рассчитывается от суммы денежных поступлений в течение года:

- Доход до 45 тысяч долларов – 15%;

- Доход до 92 тысяч долларов – 20,5%;

- Доход до 142 тысяч долларов – 26%;

- Доход до 202 тысяч долларов – 29%;

- Доход свыше 202 тысяч долларов – 33%.

Таким образом, чем богаче гражданин Канады, тем больше налогов он платит.

В канадском налоговом законодательстве предусмотрено несколько поводов для налоговых вычетов. Рассмотрим их подробнее:

- Если люди женаты, их расходы больше, а, значит, они могут рассчитывать на уменьшение налогов;

- Если на иждивении человека находятся дети, инвалиды, неработающий супруг или супруга, то и для них налог будет меньше;

- Если человек тратит большие деньги за медицинское обслуживание (больше 3% от общего дохода за год), то тоже может рассчитывать на налоговый вычет;

- Если приобретается первый дом;

- Если регулярно оплачивается аренда недвижимости.

Экономисты Канады понимают, что вышеприведенные поводы становятся серьезной финансовой нагрузкой, поэтому уменьшают налоги для лиц с такими жизненными ситуациями.

Общая характеристика налоговой системы Канада

Канада является федерацией, которая состоит из одиннадцати провинций и двух федеральных территорий. Канада состоит в Содружестве, который возглавлен Великобританией, и по форме правления представляет собой конституционную монархию.

Замечание 1

Глава государства в Канаде – королева Великобритании.

Канада является государством, где средний уровень налогового бремени. На основе этого, можно утверждать, что за период с 2000 по 2010 гг. средняя доля налоговых доходов консолидированного бюджета страны составила порядка 3,3% ВВП. Со второй половины ХХ в. по первое десятилетие ХХI в. налоговая нагрузка на экономику на экономику менялась незначительно, как это было, к примеру, в США. Начиная с 1965 г. наблюдается выраженный рост налогового бремени с 26% ВВП в 1965 г. до 36% в 1991 г.

Замечание 2

1990-е гг. для Канады отмечены как период высокого уровня налогообложения и наиболее жёсткого контроля за динамикой государственного долга.

Таким образом, в описываемый период средняя налоговая нагрузка на экономику страны составила порядка 36% ВВП. К началу ХХI в. наблюдалось постепенное снижение налоговой нагрузки с 35% в 2000 г. до 31% ВВП в 2010 г.

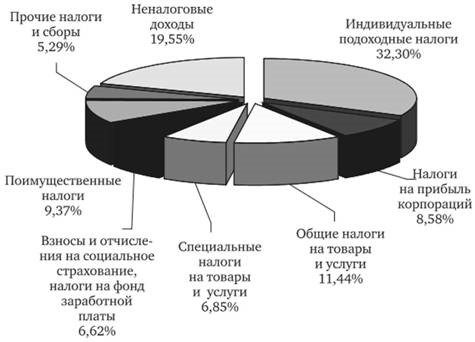

Подобно тому, как происходило в США, ключевое внимание акцентировалось на применение прямых налогов в налоговой системе Канады. Таким образом, доля прямых налогов в доходах консолидированного бюджета в 2009 г

составила более 50%, с учётом индивидуальных подоходных налогов, что составило 32,2%.

Надо отметить, то доля косвенных налогов была существенно ниже, она составляла порядка 18,3%. Главную роль в общем объёме косвенных налогов сыграли общие налоги на товары и услуги – НДС и провинциальные налоги с продаж. 6,6% составляла доля взносов и отчислений, которые производятся на социальное страхование и налоги в фонд заработной платы

Важно понимать, что в данном контексте существенную роль в доходах консолидированного бюджета играют неналоговые доходы, к которым относятся инвестиционные доходы, доходы от оказания услуг и продажи товаров, а также некоторые иные доходы

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

На изображении ниже представлена структура налогов консолидированного бюджета Канады.

На основе всего вышеизложенного, можно подвести промежуточный итог и отметить, что доля налоговых доходов федерального бюджета в общей сумме налоговых поступлений на период начала ХХI в. составила 51%, доля налоговых доходов провинций – 32%, а доля местных бюджетов – 17%.

Средняя зарплата в Канаде по профессиям

Средняя зарплата в Канаде, около 3 500 USD брутто в месяц, после уплаты налогов ≈ 2 808 USD. В классе низкооплачиваемых профессий, находятся: курьеры, почтальоны, операторы call-центра, и некоторые другие (см., в таблицах ниже) с окладами от 1 600 до 2 400 USD. Высокооплачиваемые, это профессии преимущественно в области медицины и менеджмента с окладами от 6 000 до 18 000 USD в месяц.

Технические профессии

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Геодезист | $ 6 134 | ≈ $ 4 608 |

| Электрик | $ 4 524 | ≈ $ 3 500 |

| Плотник | $ 4 506 | ≈ $ 3 488 |

| Автомеханик | $ 4 464 | ≈ $ 3 461 |

| Технолог | $ 4 280 | ≈ $ 3 341 |

| Крановщик | $ 4 249 | ≈ $ 3 321 |

| Бетонный каменщик | $ 3 238 | ≈ $ 2 616 |

| Слесарь | $ 2 871 | ≈ $ 2 352 |

Творческие профессии

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Архитектор | $ 5 798 | ≈ $ 4 380 |

| Арт-директор | $ 5 469 | ≈ $ 4 149 |

| 3D Аниматор | $ 4 642 | ≈ $ 3 578 |

| Переводчик | $ 4 142 | ≈ $ 3 251 |

| Дизайнер интерьера | $ 3 607 | ≈ $ 2 887 |

| Ювелир | $ 3 223 | ≈ $ 2 605 |

| Парикмахер | $ 3 182 | ≈ $ 2 576 |

| Фотограф | $ 3 067 | ≈ $ 2 494 |

Транспортные

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Водитель-дальнобойщик | $ 4 656 | ≈ $ 3 588 |

| Водитель автобуса | $ 3 116 | ≈ $ 2 529 |

| Шофер такси | $ 2 297 | ≈ $ 1 925 |

| Курьер | $ 1 615 | ≈ $ 1 452 |

Экономические

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Экономист | $ 6 053 | ≈ $ 4 553 |

| Мерчендайзер | $ 5 225 | ≈ $ 3 977 |

| Менеджер по персоналу | $ 4 843 | ≈ $ 3 713 |

| Менеджер по логистике | $ 4 395 | ≈ $ 3 416 |

| Супервайзер | $ 4 380 | ≈ $ 3 406 |

| Менеджер по маркетингу | $ 3 917 | ≈ $ 3 103 |

| Клерк | $ 3 862 | ≈ $ 3 067 |

| Торговый представитель | $ 3 730 | ≈ $ 2 979 |

| Бухгалтер | $ 3 665 | ≈ $ 2 930 |

| Инкассатор | $ 3 469 | ≈ $ 2 785 |

| Секретарь | $ 2 760 | ≈ $ 2 269 |

| Продавец | $ 2 386 | ≈ $ 1 991 |

Сервис и обслуживание

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Менеджер ресторана | $ 4 426 | ≈ $ 3 436 |

| Менеджер гостиницы | $ 3 481 | ≈ $ 2 794 |

| Домработница | $ 3 176 | ≈ $ 2 572 |

| Консьерж | $ 3 069 | ≈ $ 2 495 |

| Дворник | $ 3 065 | ≈ $ 2 492 |

| Грузчик | $ 2 877 | ≈ $ 2 733 |

| Бармен | $ 2 813 | ≈ $ 2 309 |

| Официант | $ 2 686 | ≈ $ 2 217 |

| Флорист | $ 2 446 | ≈ $ 2 036 |

| Оператор call-центра | $ 2 311 | ≈ $ 1 935 |

| Почтальон | $ 2 267 | ≈ $ 1 902 |

Безопасность

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Пожарный | $ 5 910 | ≈ $ 4 457 |

| Полицейский | $ 4 656 | ≈ $ 3 588 |

| Охранник | $ 2 566 | ≈ $ 2 125 |

Информатика и связь

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Системный администратор | $ 4 484 | ≈ $ 3 474 |

| Программист | $ 3 700 | ≈ $ 2 956 |

Медицинские профессии

| Специальность | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Офтальмолог | $ 17 908 | ≈ $ 11 182 |

| Педиатр | $ 16 882 | ≈ $ 10 698 |

| Акушер | $ 16 064 | ≈ $ 10 283 |

| Стоматолог | $ 9 398 | ≈ $ 6 672 |

| Психолог | $ 8 601 | ≈ $ 6 221 |

| Провизор | $ 6 817 | ≈ $ 5 082 |

| Медсестра | $ 5 844 | ≈ $ 4 412 |

| Массажист | $ 4 971 | ≈ $ 3 799 |

| Психотерапевт | $ 4 822 | ≈ $ 3 699 |

| Терапевт | $ 3 866 | ≈ $ 3 070 |

| Парамедик | $ 3 451 | ≈ $ 2 771 |

Учителя, няни, библиотекари

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Школьный учитель | $ 4 993 | ≈ $ 3 814 |

| Библиотекарь | $ 3 610 | ≈ $ 2 890 |

| Няня | $ 2 472 | ≈ $ 2 055 |

Пищевые профессии

| Профессия | Средняя в месяц (брутто) | Средняя в месяц (нетто) |

|---|---|---|

| Повар | $ 3 391 | ≈ $ 2 727 |

| Пекарь | $ 3 367 | ≈ $ 2 709 |

| Мясник | $ 2 765 | ≈ $ 2 273 |

Налогообложение малого бизнеса

В 2017 году общая ставка налога на малый бизнес была снижена с 11% до 9%. Спорные изменения в налогообложении малого бизнеса, предложенные в 2017 году, были внесены, когда Билл Морно был министром финансов при премьер-министре Джастине Трюдо . Изменения включали ограничение нескольких стратегий налогового планирования, которые часто использовались малым бизнесом, таких как пассивный инвестиционный доход и разбрызгивание доходов для частных корпораций.

Вычет для малого бизнеса (SBD)

Частные корпорации, контролируемые Канадой (CCPC), снижают ставку корпоративного налога на свой активный коммерческий доход, используя вычет для малого бизнеса (SBD). Текущая налоговая ставка для контролируемых Канадой частных корпораций, претендующих на «вычет для малого бизнеса» (SBD), составляет девять процентов. SBD основан на «лимитах малого бизнеса», которые в настоящее время составляют 500 000 долларов. Раньше «CCPC, использующий SBD, требовать налоговую ставку для малого бизнеса на сумму до 500 000 долларов своего активного коммерческого дохода, осуществляемого в Канаде», что представляло собой значительное снижение налога. Почти для всех провинций и территорий лимит для малого бизнеса составляет 500 000 долларов США. С 1 января 2018 года Саскачеван увеличил лимит для малого бизнеса до 600 000 долларов. С 1 января 2019 года лимит для малого бизнеса Манитобы был увеличен с 450 000 до 500 000 долларов.

Другим фактором, определяющим, имеет ли корпорация право на получение SBD, является «размер налогооблагаемого капитала, который CCPC и связанные с ним корпорации используют в Канаде». Когда налогооблагаемый капитал превышает 10 миллионов долларов, федеральный «лимит малого бизнеса» снижается. «Если эта сумма достигает 15 миллионов долларов, активный бизнес-доход CCPC больше не имеет права» на более низкую ставку SBD. Другими словами, «каждый заработанный доллар пассивного инвестиционного дохода» сверх порогового значения в 50 000 долларов «потенциально может подвергнуть 5 долларов активного бизнес-дохода дополнительному налогообложению».

Инвестиции в пассивный доход

Пассивный доход — это доход от « инвестиций с фиксированным доходом», «дивидендных акций», процентов, прироста капитала, аренды, роялти и других доходов, которые напрямую не связаны с активным основным бизнес-доходом корпорации. Этот пассивный доход может быть значительным для крупных корпораций.

Новые правила, введенные в 2018 году, основаны на «Скорректированном совокупном инвестиционном доходе» (AAII) CCPC — пассивном инвестиционном доходе — и «привязке права SBD к инвестиционному доходу, полученному ассоциированными корпорациями». Согласно этим новым правилам, налогов нельзя «избежать с помощью холдинговой компании».

Возмещаемый налог на дивиденды в кассе (RDTOH)

В январе 2019 года вступили в силу новые правила, касающиеся получения доходов от инвестиций ЦКАК, в частности, в отношении их баланса «Возмещаемый налог на дивиденды» (RDTOH). Согласно этим правилам, корпорации больше не могут «восстановить свой баланс RDTOH за счет выплаты приемлемых дивидендов», потому что физические лица, получающие дивиденды, увидят, что их налоги увеличатся с 6% до 14% в зависимости от провинции.

Минимум 5 500 часов

С 1 января 2017 года был установлен критерий минимального количества оплачиваемых часов в размере 5 500 часов, что означало, что сотрудники CCPC должны были иметь оплачиваемую работу не менее 5 500 часов в год, чтобы CCPC имел право на получение SBD. Это относилось к некоторым секторам, включая такие первичные секторы, как сельское хозяйство, лесное хозяйство, рыболовство, охота, некоторые ресурсо-ориентированные сектора, а также сектор обрабатывающей промышленности (M&P). «Специальные правила конвертации применяются для учета отработанных часов (но не обязательно выплачиваемых в виде заработной платы) активно вовлеченных акционеров, которые прямо или косвенно владеют акциями корпорации, обладающими более чем 50% прав голоса».