Английский банк

Содержание:

- Our use of cookies

- I

- Bank of England founded

- Real-time gross settlement

- Our use of cookies

- 21-й век

- Как открыть счет в банке Великобритании

- задания

- Рейтинг надежности банков Великобритании

- D

- What is fintech and why are we interested in its impact?

- Открытие счета в британском банке

- How we do our job

- When we share data

- Forgeries in the Restriction Period

- Функции

- Типы банков

- ТОП-10: Крупнейшие банки Великобритании

- World War One

We use necessary cookies to make our site work (for example, to manage your session). We’d also like to use some non-essential cookies (including third-party cookies) to help us improve the site. By clicking ‘Accept recommended settings’ on this banner, you accept our use of optional cookies.

| Necessary cookies | Analytics cookies | |

|---|---|---|

| Yes | Yes | Accept recommended cookies |

| Yes | No | Proceed with necessary cookies only |

Necessary cookies enable core functionality on our website such as security, network management, and accessibility. You may disable these by changing your browser settings, but this may affect how the website functions.

I

IADB — Interactive Database — now known as the The Database.

IAIS — International Association of Insurance Supervisors

IAS — International Accounting Standard

IAS 39 — International Accounting Standards 39

IBA — ICE Benchmark Administration

IBES — Institutional Brokers’ Estimate System

IBS — important business service

ICAAP — Internal Capital Adequacy Assessment Process

ICB — Independent Commission on Banking

ICE — Intercontinental Exchange

ICE/BofAML — Intercontinental Exchange/Bank of America Merrill Lynch

ICMA — International Capital Market Association

ICPFs — insurance companies and pension funds

ICR — interest coverage ratio

ICS — Insurance Capital Standard

ICT — information and communications technology

ID — international directorate

IEA — International Energy Agency

IEO — Independent Evaluation Office — the IEO assesses our performance. It was established in 2014 to increase public trust in the Bank and improve its openness, learning culture and public accountability.

IFRS — International Financial Reporting Standard

IFRS 9 — International Financial Reporting Standard 9

IFS — Institute for Fiscal Studies

IIF — Institute of International Finance

ILS — insurance linked securities

IM — initial margin

IMF — International Monetary Fund

IMM — internal model method

IMSG — Implementation Monitoring Standing Group

Inflation Attitudes Survey — a quarterly survey, conducted by TNS on our behalf, that accesses public attitudes to inflation, opinions about us and awareness of our work.

Interest rate — the interest rate is usually shown as a percentage of the amount you borrow or save. This is paid as interest over the course of a year. So if you put £100 into a savings account that offers a 1% interest rate, then you’d have £101 a year later. If the interest rate was 2%, you’d get £102, and so on — see The interest rate page.

IOSCO — International Organization of Securities Commissions

IPO — initial public offering

IR — Inflation Report — our quarterly report that set out the economic analysis and inflation projections that the Monetary Policy Committee uses to make its interest rate decisions. This was replaced by the MPR.

IRB — internal ratings based

IRC — incremental risk charge

ISA — individual savings account

ISDA — International Swaps and Derivatives Association

ISIN — International Securities Identification Number

ISM — Institute for Supply Management

ISPV — Insurance special purpose vehicle

Bank of England founded

The Bank of England began as a private bank that would act as a banker to the Government. It was primarily founded to fund the war effort against France. The King and Queen of the time, William and Mary, were two of the original stockholders.

The original Royal Charter of 1694, granted by King William and Queen Mary, explained that the Bank was founded to ‘promote the public Good and Benefit of our People’.

In essence, this is still used today in our current mission statement: ‘Promoting the good of the people of the United Kingdom by maintaining monetary and financial stability’.

The Bank of England opened for business on 1 August 1694 in temporary accommodation in the Mercers’ Hall in Cheapside. It had a staff of just 17 clerks and two gatekeepers.

Real-time gross settlement

This model is currently only used by CHAPS.

CHAPS is a sterling same-day system that is used to settle high-value wholesale payments as well as time-critical, lower-value payments like buying or paying a deposit on a property. Responsibility for the CHAPS system transferred to the Bank of England in November 2017. Read more about this in our CHAPS section and in the blueprint for a new RTGS service.

Direct participants in CHAPS include the traditional high-street banks and a number of international and custody banks. Many more financial institutions access the system indirectly and make their payments via direct participants. This is known as agency or correspondent banking.

Payment obligations between settlement participants are settled individually on a gross basis in RTGS throughout the business day.

We use necessary cookies to make our site work (for example, to manage your session). We’d also like to use some non-essential cookies (including third-party cookies) to help us improve the site. By clicking ‘Accept recommended settings’ on this banner, you accept our use of optional cookies.

| Necessary cookies | Analytics cookies | |

|---|---|---|

| Yes | Yes | Accept recommended cookies |

| Yes | No | Proceed with necessary cookies only |

Necessary cookies enable core functionality on our website such as security, network management, and accessibility. You may disable these by changing your browser settings, but this may affect how the website functions.

21-й век

В настоящее время большинство банков в Соединенном Королевстве предлагают очень похожие услуги, отличающиеся только разными процентными ставками. Действительно, совсем недавно возникла тенденция не рекламировать процентные ставки, поскольку это позволяет избежать того, чтобы банки предлагали такие рекламируемые ставки по крайней мере 60% своих клиентов.

В 2006 году Управление добросовестной торговли обнаружило, что банки использовали штрафные банковские сборы по кредитным картам, и предложило банкам ограничить размер такого штрафа до 12 фунтов стерлингов. Штрафные санкции или заранее оцененные убытки являются незаконными в контрактном праве Великобритании, если они не представляют собой реальную стоимость нарушения контракта, понесенного в результате несанкционированного овердрафта или отклоненного чека .

Это решение OFT было принято многими клиентами для распространения на их личные банковские счета, и впоследствии система судов по делам мелких тяжб в Великобритании была наводнена случаями, когда клиенты требовали возврата этих «незаконных» штрафов. Сообщается, что с веб-сайта MoneySavingExpert.com было загружено около 1,8 миллиона шаблонов писем для подачи на банки в суд . В октябре 2009 года Верховный суд отменил предыдущие постановления, которые позволили OFT расследовать обвинения в овердрафте, положив конец таким искам. Хотя первоначально OFT заявило, что рассмотрит другие способы решения этого вопроса, в ноябре того же года оно решило не предпринимать дальнейших действий.

По состоянию на 11 октября 2008 года краткосрочные обязательства британских банков составляют 156% ВВП или 368% британского национального долга, а средний коэффициент левериджа (активы / чистая стоимость) составляет 24: 1.

Закон о финансовых услугах (реформа банковской системы) 2013 года призывает к изменению парадигмы в сторону принятого в США принципа стратегий предотвращения риска . Это проявляется в форме «ограждения» розничных банковских услуг для защиты потребителей и создания требований о сохранении определенных сумм капитала, которые будут служить буфером против рыночной нестабильности. Эта реформа призвана поддержать укрепляющуюся экономику и является ответом на финансовый кризис 2007–2008 годов .

За последние 40 лет (до 2014 г.) в банковской системе Великобритании произошел «резкий сдвиг», когда общие активы увеличились со 100% ВВП до 450%, и «вероятно, что банковская система Великобритании продолжит быстро расти». из-за его вероятного «сравнительного преимущества» в сфере международных банковских услуг с преобладанием Лондона как финансового центра.

По состоянию на декабрь 2015 года был получен ряд новых банковских лицензий, например, от Атом Банка и .

В 2017 году Business Insider опубликовал список из 18 самых прибыльных банков Соединенного Королевства, заявив, что теперь банки становятся прибыльными после того, как столкнулись с проблемами в течение последних нескольких лет. Первое место занял HSBC с доходом в 5,49 миллиарда фунтов стерлингов, за ним следует Lloyds с прибылью в 4,04 миллиарда фунтов стерлингов.

Как открыть счет в банке Великобритании

Открыть счет в банке Великобритании для нерезидента этой страны задача сложно выполнимая. Последние несколько лет финансовый рынок страны преследует тенденцию отказа от рискованных клиентов и их денег. Людей из третьих стран просят предоставить максимально полную информацию о происхождении активов и денежных средств и этот контроль распространяется даже на тех клиентов, у кого банковские счета были успешно открыты в прошлом.

Нерезиденты могут открыть счет лишь в одном из этих трех банков: Barclays, HSBC и Lloyds.

Для резидентов Великобритании всё проще. Достаточно предъявить паспорт, а также документы, подтверждающие место проживания. Например, счета за коммунальные услуги, в которых указаны ваши фамилия и имя, а также сам адрес. В редких случаях вместо счетов может подойти договор аренды жилья.

Способы обойти ограничения

Одним из способов обойти ограничения для нерезидентов, является получение второго паспорта одной из прошлых карибских колоний Великобритании, либо же, например, европейского паспорта Кипра.

В качестве еще одной возможности, стоит рассмотреть открытие счета в лондонском подразделении иностранных банков. Например, Люксембурга, чья банковская система также привлекательна, как и английская. В этом случае, минимальный депозит составляет от 100000 фунтов стерлингов.

Проверенным ходом также является открытие корпоративного счета в Royal Bank of Canada, но подойдет это лишь представителям крупного бизнеса. Так как минимальные обороты через эту платформу должны составлять от 100 миллионов фунтов стерлингов.

задания

| процентная ставка | рост |

|---|---|

| Европейский центральный банк (действует с 18 сентября 2019 г.) | |

| Ставка по депозиту (депозитный объект) | -0,50% |

| Базовая ставка (основные операции рефинансирования) | 0,00% |

| Маржинальная кредитная ставка (маржинальная кредитная линия) | 0,25% |

| Швейцарский национальный банк (действует с 13 июня 2019 г.) | |

| Полисная ставка ШНБ | -0,75% |

| Федеральная резервная система (действует с 16 марта 2020 г.) | |

|

Целевой диапазон ставки по федеральным фондам |

От 0,0 до 0,25% |

| Первичная кредитная ставка | 0,25% |

| Банк Японии (действует с 19 декабря 2008 г.) | |

| Ставка дисконтирования (базовая ставка дисконтирования / кредита) |

0,30% |

| Банк Англии (действует с 19 марта 2020 г.) | |

| Официальная ставка банка | 0,1% |

| Китайский народный банк (действует с: 20 февраля 2020 г.) | |

| Ставка дисконтирования (годовая кредитная ставка) | 4,05% |

Банк Англии выполняет все функции центрального банка для обеспечения стабильности цен . В зависимости от этого он поддерживает экономическую политику правительства ( Закон о Банке Англии 1998 г.).

Банк

- имеет монополию на выпуск банкнот в Англии и Уэльсе.

- это государственный и центральный банк, а также банк банков.

- управляет валютными и золотыми запасами страны.

- ведет реестр государственного имущества и бюджет.

- ответственным образом управлял и контролировал банковский сектор до тех пор, пока эти полномочия не были переданы Управлению финансовых услуг в июне 1998 года.

Его комитет по денежно-кредитной политике устанавливает официальные ключевые процентные ставки с 1997 года .

Банки Шотландии и Северной Ирландии имеют право выпускать свои собственные банкноты, но они должны быть обеспечены в соотношении 1: 1 депозитами в Банке Англии , за исключением нескольких миллионов фунтов стерлингов, которые относятся к стоимости тех банкнот, которые были в банкнотах. тираж еще в 1845 году.

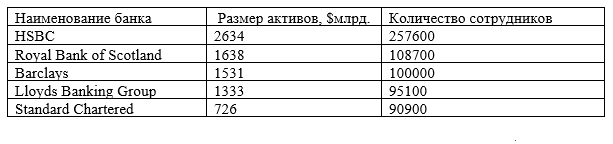

Рейтинг надежности банков Великобритании

У термина «надежность банка» точного определения нет. Многие эксперты трактуют это понятие как способность финансового учреждения без затруднений функционировать на протяжении определенного отрезка времени.

Нельзя путать «надежность» с такими характеристиками, как «устойчивость» и «кредитоспособность»: надежность определяется на основе анализа ряда параметров, в том числе и этих.

Кроме того, рассматриваются финансовые показатели, прежде всего объем активов – чем их больше, тем банк надежнее. Действительно, ведь это значит, что в случае форс-мажора у кредитного учреждения будет достаточно средств для того, чтобы выполнить принятые обязательства.

По критерию «размер активов», который напрямую отражает надежность, топ-5 банков Великобритании по итогам 2021 года представлен в таблице.

Аналитики прогнозируют, что активы банковского сектора Соединенного Королевства достигнут к 2050 году огромных 950 % ВВП (примерно 60 трлн фунтов стерлингов). Такое доверие со стороны клиентов опосредованно подтверждает высокую надежность британских финансовых структур.

D

DAT — Derivatives Assessment Team

DB — defined benefit

DC — defined contribution

DECL Taskforce — the UK Taskforce on Disclosures about Expected Credit Losses

Deputy Governor — we currently have four Deputy Governors each assigned functional responsibility for the following aspects of our work: Monetary Policy, Financial Stability, Markets & Banking and Prudential Regulation.

DGI — domestically generated inflation

DIF — designated investment firm

DLT — distributed ledger technology

DMP — Decision Maker Panel

DMO — Debt Management Office

DP — discussion paper — a paper which sets out our views and analysis on a particular topic.

D-SIB — domestic systemically important bank

DSR — debt-servicing ratio

DTA — deferred tax asset

DTI — debt to income

DTCC — Depository Trust and Clearing Corporation

DTO — Derivatives Trading Obligation

DvP — delivery versus payment

DVA — debit valuation adjustment

DWF —

What is fintech and why are we interested in its impact?

Combining the words ‘financial’ and ‘technology’, fintech is technology-enabled financial innovation, which is changing the way financial institutions provide – and consumers and businesses use – financial services.

Although ‘fintech’ is a relatively new term, innovation has always been important in the financial sector. The key difference now is the pace and impact of change. This trend prompted us to develop the Future of Finance initiative, which explores how the financial system might change over the next decade, and what it means for our priorities now and in the future.

We are actively exploring how developments in fintech might support our mission to promote the good of the people of the UK by maintaining monetary and financial stability.

Открытие счета в британском банке

Процедура открытия счета в британском банке гражданином другого государства формально не должна быть сопряжена с проблемами. Однако в некоторых финансовых учреждениях действуют негласные правила в отношении иностранных клиентов.

Следует понимать, что банк может отказать в проведении процедуры открытия счета без указания причин. Например, крайне неохотно сотрудничает с иностранцами Royal Bank of Scotland.

Между тем относительно несложно нерезиденту открыть счет в Lloyds Bank, HSBC или Barclays.

Тогда эта фирма назначает представителя, который должен иметь статус гражданина Соединенного Королевства. Он будет действовать от имени клиента по доверенности.

Пакет необходимых документов

Перечень необходимых бумаг для открытия счета иностранцем в британском банке включает всего две позиции:

- документ, подтверждающий, что заявитель на дату проведения этой процедуры проживает на территории Туманного Альбиона. Например, контракт на трудоустройство;

- удостоверение личности. Кроме паспорта в Великобритании в этом качестве принимается водительское удостоверение.

Юридическое лицо предоставляет:

- основные сведения о предприятии (размер годового оборота денежных средств, дата учреждения, профильная деятельность);

- персональные данные лица, действующего от имени компании, в том числе информацию о его месте проживания.

Чтобы минимизировать вероятность отказа в открытии счета, рекомендуется воспользоваться услугами эксперта. Он посодействует в правильном выборе английского банка и окажет помощь в подготовке документов.

How we do our job

We gather data

We gather and analyse data from banks and building societies, credit unions, insurers and mortgage companies. We publish much of it in our regular statistical releases.

Show more about gathering data

The UK’s Office for National Statistics (ONS) is a major customer for our data. We’ve published our service agreement with them.

We also provide data to the European Central Bank (ECB) and the Bank for International Settlements (BIS).

Find out more about our statistics and data.

Show less about gathering data

We research

Research helps us to make better decisions. Data is an important part of this work. But we also listen to businesses and local communities around the UK.

Show more about our research

Our research agenda sets our research priorities. We welcome research contributions from academics, policymakers and experts across all disciplines.

Our researchers take part in academic conferences and publish in peer-reviewed journals.

Our staff can publish their views on research issues in our Bank Underground blog and in working papers. To encourage debate we organise research seminars and conferences.

Listening to businesses and communities

We have a team of ‘agents’ who go around the UK talking to businesses and communities to understand what is happening locally. You can read their regular report ‘Agents’ Summary of Business Conditions’ or find out about our community outreach programme.

Show less our research

We want everyone to understand how the economy works and what we do. So we produce introductory guides to the economy and free education resources for schools.

In some circumstances, we may need to share personal data with other organisations. This will, in some circumstances, involve sharing special category or criminal personal data. Situations in which we may need to disclose personal data to a third party include:

- to other financial services regulators (for example, the Financial Conduct Authority) and other central banks as part of ongoing supervision or enforcement;

- to external auditors during audits or similar exercises;

- to past or future employers, as part of reference checks for staff;

- to law enforcement agencies or the courts, where this is necessary for crime prevention or detection (including the provision of CCTV footage)

- to third parties who provide elements of services for us (data processors). We have contracts in place with our data processors. This means that they will use personal data only in accordance with instructions provided by the Bank in order to deliver the agreed services. They will hold it securely and retain it for the period we instruct.

Forgeries in the Restriction Period

The Restriction Period (1797 to 1821) temporarily removed the Bank of England’s obligation to exchange banknotes for an equivalent value of gold. It was brought in due to a shortage of gold caused by overprinting of banknotes.

This period provided the conditions in which forgery could thrive, because the Bank of England issued low-denomination notes (£1 and £2) for the first time to compensate for the shortage of gold coin. These notes were handled by people who were not used to paper currency and who were often illiterate. They quickly became the natural dupes of the forgers.

Forgery of Bank of England banknotes was considered a capital offence, and over 300 people were hanged during this period. The Bank of England Archive contains much of the Freshfields Prison correspondence between the Bank of England and prisoners held on forgery charges.

Функции

Банк Англии (Лидс)

Банк Англии выполняет все функции центрального банка. Наиболее важными из них предполагается поддержание стабильности цен и поддержка экономической политики Правительства, для обеспечения экономического роста. С этой целью банк решает задачи в следующих ключевых областях:

- Поддержание стабильности курса и покупательной способности национальной валюты (фунта стерлингов). Для обеспечения этой цели проводится соответствующая политика процентных ставок, подразумевающая соответствие реальной ситуации инфляционной цели (на 2019 — 0,75 % годовых), которая определяется правительством.

- Поддержание стабильности финансовой системы, как национальной, так и мировой.

- Обеспечение финансовой стабильности предполагает защиту от угроз для всей финансовой системы. Угрозы исследуются органами надзора и аналитическими службами Банка. Угрозы устраняются путём финансовых и других операций, как на национальном рынке так и за рубежом. В исключительных случаях Банк может выступать в качестве «кредитора последней инстанции».

Обеспечение эффективности финансового сектора Великобритании.

Банк сотрудничает с рядом других учреждений для обеспечения как денежной, так и финансовой стабильности, в том числе:

- Казначейство Великобритании (HMS Treasury);

- Управление по финансовому регулированию и надзору Великобритании (Financial Services Authority);

- Другие центральные банки и международные организации, с целью совершенствования международной финансовой системы.

В 1997 году был подписан Меморандум о взаимопонимании между Банком Англии, Казначейством и Управлением по финансовому регулированию и надзору, описывающий условия и принципы взаимодействия этих организаций для обеспечения общей цели повышения финансовой стабильности.

Банк Англии обладает монополией на выпуск банкнот в Англии и Уэльсе. Банки Шотландии (The Royal Bank of Scotland, The Bank of Scotland и The Clydesdale Bank) и Северной Ирландии (Bank of Ireland, First Trust Bank, Northern Bank и Ulster Bank) сохранили право выпуска собственных банкнот, но их эмиссия должна быть подкреплена наличием депозита в размере 1:1 в Банке Англии, за исключением нескольких миллионов фунтов, которые они имели в обороте в 1845 году. В 2002 году Банк решил продать свои предприятия по печати банкнот компании De La Rue.

С 1997 года Комитет по денежной политике несёт ответственность за установление официальных процентных ставок. Однако, вместе с тем решением о предоставлении Банку операционной независимости, в 1998 году ответственность за управления государственным долгом была возложена на новую структуру — Департамент по управлению Государственным долгом Великобритании (UK Debt Management Office), которой в 2000 году также были переданы функции по управлению финансами Правительства. С 2004 года функции регистратора для облигаций Правительства Англии (также известных как Британские государственные облигации (Gilts)) переданы компании Computershare.

2 июня 2016 года был анонсирован выпуск первых пластиковых банкнот. Полимерная купюра достоинством в 5 фунтов стерлингов, на которой изображен один из известных британских премьер-министров Уинстон Черчилль, появится в обращение с 13 сентября. Позже планируется выпустить пластиковые купюры в 10 и 20 фунтов.

Типы банков

Кроме этого, все банки дополнительно делятся на три типа: сберегательные, торговые и клиринговые.

Клиринговые банки включают в себя самые крупные банки страны, являющиеся основной английской банковской системы и доминирующие в депозитно-ссудных операциях. Согласно законодательству Великобритании, все расчеты между финансовыми учреждениями и банками другого типа могут проводиться только через клиринговые банки. Они предоставляют своим клиентам полный спектр банковских услуг. Как правило, тот или иной крупный финансовый игрок из этой группы имеет свою специализацию: профессиональную или региональную. Крупнейшие банки Великобритании относятся к этому типу, в их число входят такие финансовые учреждения как Barclay’s Bank, Lloyd’s Bank, Midland Bank, National Westminster Bank.

Торговые банки работают в сфере международной торговли и международных финансово-кредитных операций. Они не принимают вклады от населения и юридических лиц.

Сберегательные банки – отдельный вид финансовых учреждений, деятельность которых заключается в обслуживании учредивших их государственных ведомств. Как правило, это банки с участием государственного капитала. В их число входят подразделение Министерства национальных сбережений – Национальный сберегательный банк; Трастовый сберегательный банк, а также Национальный жиробанк, в числе услуг которого расчеты государственных органов власти с населением.

Кредитные кооперативы, а также микрофинансовые организации сдерживают рост кредитных процентных ставок в стране, за счёт того, что они предоставляют краткосрочные займы для малообеспеченных слоев населения по очень низким ставкам.

ТОП-10: Крупнейшие банки Великобритании

- HSBC – одна из крупнейших финансовых организаций в мире. Через сеть дочерних банков работает на 5 континентах мира и обслуживает более 130 миллионов клиентов.

- Royal Bank of Scotland – одна из крупнейших банковских организаций в мире по величине активов. 84% акций принадлежит Министерству финансов Великобритании.

- Lloyds TSB – розничный банк, обслуживающий более 18 миллионов клиентов.

- Halifax (владелец Lloyds) – дочерний банк Lloyds, обслуживающий клиентов в Англии, Северной Ирландии, Шотландии и Уэллсе.

- Bank of Scotland (владелец Lloyds) – одно из ключевых подразделений Lloyds.

- Barclays – одна из крупнейших банковских организаций в мире по величине активов. Работает в 50 странах и имеет более 50 миллионов клиентов. Количество сотрудников всех подразделений превышает 150000 человек.

- Santander – крупный банк, предоставляющий весь спектр услуг для физических лиц, включая ипотеку и сбережения. Имеет более 15 миллионов клиентов и 20000 сотрудников в штате.

- Co-operative – крупная финансовая организация, оказывающая услуги физическим лицам, малому и крупному бизнесу, а также управления активами и торговую деятельность.

- Nationwide – крупнейшее в стране строительное общество.

- Tesco bank – крупный розничный банк, организованный Tesco и Bank of Scotland. Это крупный маркетплейс финансовых услуг для частных лиц, включающий в себя ипотеку, страхование, обслуживание текущих счетов, кредитов и кредитных карт.

Из банков Великобритании в России работает только HSBC.

World War One

On 10 August 1914, the Court of Directors minutes announced that the Governor ‘had granted leave with full pay to as many clerks as could possibly be spared to serve in the Defensive Forces of the Country.’

Seventy-one Bank of England staff lost their lives during World War One. Today, we honour those members of staff, along with those who died during World War Two, in the Bank’s entrance hall and with a statue in the garden court that was commissioned after the war.

The Bank of England played an important role in helping the Government finance the war, for example by issuing War Stocks in 1914. Although it was reported that these war stocks were oversubscribed, the public did not actually buy enough to help fund the effort. The Bank therefore bought much of the stock out of its own reserves, and hid this fact to maintain public confidence. This was recently discovered in analysis of the Bank’s ledgers by our researchers.